問:

諗Sir你好

以下是有關本人家庭財政狀況:

收入:

• 先生34歲,從事金融業,現時底薪7.3萬元,預計6月底薪可達至10萬元或以上,預計每年花紅約50萬元

• 本人34歲,教琴,私人與琴行也有,琴行有糧單,私人冇糧單,每月收入不固定但亦不是非常波動,平均每月4萬元

家庭資產:

• 流動資產:現金350萬元;債基現值47萬元 ( 2018年8月購入,原投入50萬元,已收息五個月,收息至今1.3萬元 )

• 固定資產:現有新界私人物業作自住 ( 2014年10月以428萬元聯名購入,2018年8月以600萬元市值轉按及轉歸本人單一名下,由先生作擔保,按揭貸款剩餘481萬元 )。另外10萬元投資於初創公司,現估值43萬元,但短期不能套現

其他:

• 預期未来每年儲蓄約100萬元

• 債基現時每月收息2,600元

• Mortgage link現時每月收息3,400元

目標:

• 短期:因家庭需要,希望於2019年下半年購入九龍私人物業作自住,現有新界私人物業作出租,預期市值租金約1.5萬元,供款1.8萬元

• 長期:達致財務自由

問題:

1. 有甚麼方法可以甩咗老公現在新界樓個擔保,達致用老公名買九龍樓時,他可承造六成按揭而非五成?

2. 其實是否當初為新界樓做轉按時,應該先轉到老公名下,到買九龍樓時用本人名下購買再由老公作出擔保,本人就可以承造六成按揭?

3. 如何把本人所有收入被銀行接受為正式收入?

謝謝。不勝感激!

答:

讀者未搞清「擔保」同「聯名買樓」兩個概念。假設讀者夫婦買新界樓前未持物業,若老婆買樓而先生擔保,先生即在港未持有業權。在香港買樓只付第二級別的低印花稅,而不用付第一級別的15%重稅的。惟由於擔保了人,九成上會唔可以用,只可八成上會及付較平印花稅。當然估計讀者都唔會買600萬元之下的九龍樓,變相佢唔需要理甚麼八成上會了,因做八或九成都被420萬元上借額所限。

老公收入點計其實要清理,Bonus及佣金如未有備好證明,銀行可不當作按核實收入。先生只用7.3萬元月薪去做按揭,借盡為73,000 / 10,000 x 50% x 2.59 = 945萬元。由於先生已擔保太太借480萬元,借貸力下降至945 - 480 = 465萬元。若要甩先生按揭就要讀者自己有借貸力。

讀者教琴沒糧單,唔知有冇報稅。佢可以試下用琴行糧單比銀行睇下能否借到錢,留意第一次試唔好做八至九成按,因為一衰咗,批八至九成按的主要機構HKMC是通達其他銀行的,令讀者一間試銀行衰左一年內去其他銀行再搞都難再獲批。筆者認為讀者要用足佢約4萬元月入,需習得買樓003課程內授的借貸力由無變有之法去令自己收入全計作借貸力,同埋知道點去對答。當然市面亦有些按揭轉介公司肯幫你做,收費是呢單按揭嘅現金回贈要歸晒佢地。若感肉痛亦可經介紹找會計行代勞,約萬餘元。留意有筆者學生透露過,市面有轉介公司收咗人地回贈,造咗批假文件叫筆者學生簽名意圖批出按揭,而文件上的工作及資料該學生未持有及未經歷的。小心借錢變坐監。

長遠睇讀者年輕加上能儲錢,好好搞好文件及銀行關係,儲返三至四間樓令自己獲小康退休生活是基本。由於現金水平較高,請不要忽視「債」同「股」的投資。要明白銀行歡迎你借錢買樓只到45歲,往後借貸力會下跌,所以學好點用債、REITs收息同樣重要。至於30幾歲人買吓股票增值無可厚非,筆者不偏重任何單一之投資物,其實每種投資物都有其好處,關係是投資人能否正確運用。

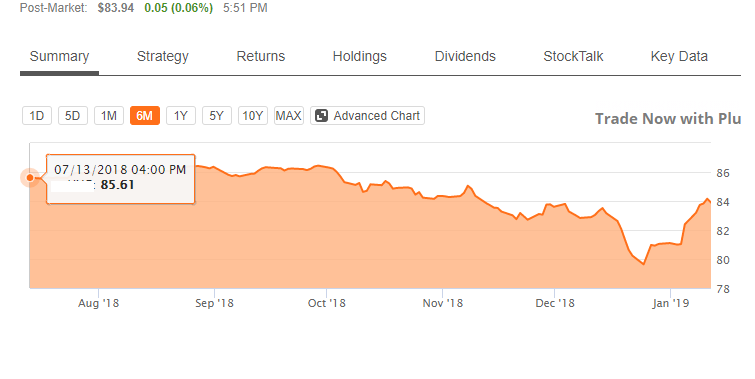

「債」有分直債同債基,當然直債仲有很多種。如屬有期直債是保本加上保證有息,不用煩管理及沒有空租期,很受50歲打後Uncle歡迎。至於讀者由2018年5月已投入債基,不槓桿下收息6%╱年,在過往約半年投資氣氛頗差,債基亦可約保不失,希望讀者在實行後對債基收息有多理解。下圖為債基的價格指標 ( 一隻ETF ) 過去半年價格上落情況:

債基指標價格由過往一年由85.61跌至83.94,跌幅半年累2%,可以接受,亦證明此等投資物經得起考驗。加上筆者更提出過可用美國國債類的債基收息,令防守性更高,收到息超10%息之餘波幅更可比半年-2%更低。讀者在未來半年可為債基加槓桿,令年收息達10-12%。

至於股票一係唔買,一入場就要有套方法,世上無100%贏的方法,但提高勝算的方法總有。其中之一法原理簡單,就係睇下全香港2,000餘隻股票,有幾多隻有「水」到近排升,看其比率變化就知個市走好定差了。常中所犯錯誤,係睇恆生指數去評大市。要知恆指只包幾十隻成份股,例如錢由汽車走去公用類,睇恆指係唔知的。

以上文章刊於《招職》。